Gold & Silber

Ist die 4-jährige Korrektur beim Goldpreis jetzt vorüber?

Seit einigen Monaten erzähle ich Jedem, der es nicht hören will, dass sich derzeit bei den Edelmetallen Gold und Silber Preisbewegungen ereignen, die aus rein charttechnischer Sicht höchst interessant sind. Wir erleben beim Gold nun schon seit 2011 eine ausgedehnte Korrektur in einem Bullenmarkt, die nahezu idealtypisch verläuft. Zielmarken dieser Korrektur sind gemäß den sog. „Fibonacci-Retracements“: beim Gold USD 1.050 – 950, beim Silber ca. USD 12,80.

Noch vor zwei Jahren wurde man von so manchem Gold-Perma-Bullen als „irre“ beschimpft, wenn man solche Kursziele besprochen hat. Und es ist ja auch tatsächlich so: In einem Finanzsystem, das so fragil ist, dass es praktisch täglich zusammenbrechen kann, erscheint es prinzipiell höchst riskant und nicht sehr intelligent, zu einer Ersatzwährung, wie Gold auf Distanz zu gehen. Doch wir müssen hier unterscheiden zwischen den

· fundamentalen Gründen, die in diesen Jahren (und schon seit Jahrtausenden) für Gold sprechen und einer

· chart- bzw. markttechnischen Situation, deren Betrachtung eher kurzfristig hilft, um bei Preisaufschwüngen voll dabei zu sein.

Gerade bei Gold und Silber sind die Phasen, in denen Preiszuwächse stattfinden, oft sehr kurz, dafür sind die Aufschwünge umso erratischer. Mir geht es darum, dass Sie als Anleger nicht „mit der Herde“ das Gold pessimistisch sehen, wenn wir bereits 4 Jahre Korrektur hinter uns haben und es dann wieder spannend finden, wenn es weit über 2.000 USD steht.

Sieht aus, wie eine idealtypische 40 + x % Korrektur in einem Bullenmarkt // Quelle Chart: finanzen.net

Zur Ausgangsfrage: Ist die 4-jährige Korrektur beim Goldpreis jetzt vorüber? – Wohl eher nein! Denn, trotz eines weiteren Preisabschwunges in den letzten Wochen, wurden die Fibonacci-Kursziele dieser Korrektur immer noch nicht erreicht. Es fehlt noch: ein weiterer Preisrutsch + weitere Stimmungsverschlechterung, vielleicht sogar eine Art „Ausverkaufspanik“. Eine solche „Panik“ könnte ich persönlich mir sehr gut vorstellen, wenn der Goldpreis kurzfristig nochmal dreistellig werden würde.

All diese Überlegungen sind für denjenigen völlig irrelevant, der Gold verwenden möchte, um sein Depot abzusichern. Hier gilt nicht, WANN man gekauft hat, sondern DASS man überhaupt Gold besitzt.

Höchst spannend ist die charttechnische Betrachtung dagegen für denjenigen, der bereits Goldbestände hat und diese bei Gelegenheit weiter aufstocken möchte. Hier gilt es, das Tief der 4-jährigen Korrektur in etwa abzupassen, um bei darauffolgenden Preisaufschwüngen (rechtzeitig !) voll dabei zu sein. Selbstverständlich kann das Spiel „Warten auf die Bodenbildung“ jederzeit ruckartig beendet sein, wenn durch eine Extremnachricht (z.B. Kriegsereignis, Finanzkrise im USD-Raum o.ä.) der Goldpreis innerhalb kürzester Zeit nach oben katapultiert würde – dieses Risiko muß jeder „Abwartende“ bereit sein, einzugehen.

Wer bei der nächsten Aufwärtswelle im Gold „dabei sein“ möchte, der sollte jetzt allmählich (jedoch spätestens im Bereich 950-1000 USD) beginnnen „gierig“ zu werden und die alte Kaufmannsregel berücksichtigen, die die meisten Anleger leider häufig mißachten: „Im Einkauf liegt der Gewinn“.

Gold: Warum? Wozu? Wie viel?

„Zum Golde drängt, am Golde hängt doch alles“… wußte schon Johann Wolfgang von Goethe. Doch obwohl das Interesse an dem gelben Edelmetall heute bereits deutlich höher ist, als noch vor zehn Jahren, haben die allermeisten Sparer und Anleger noch nicht den Schritt getan und einen Teil ihrer Ersparnisse in physisches, also anfassbares Gold umgetauscht.

Was ist das Interessante am Gold und wie viel sollte man besitzen?

Die Historie

In den letzten 5.000 Jahren hatte man weltweit mit verschiedensten Materialien experimentiert, die als Tausch- und als Wertaufbewahrungsmittel dienen sollten, also als: Geld. Zwei dieser Materialien, haben sich im Laufe der Zeit klar als die „Geldmetalle“ schlechthin durchgesetzt: Gold und Silber. Fast alles Geld der letzten Jahrtausende bestand entweder aus Gold, oder aus Silber. Denn gerade Gold bietet Eigenschaften, die es als „Geld“ geradezu phantastisch prädestinieren: es kommt selten vor, es nutzt sich nicht ab, es ist weltweit begehrt – und es kann nicht beliebig vermehrt werden!

Auch in unserem Kulturkreis waren Gold und Silber über mehrere Jahrtausende bis vor rund 100 Jahren stets: Geld. Erst seit Anfang des 20. Jahrhunderts verwenden wir bunt bedruckte Papierzettel (Banknoten) und nennen diese „Geld“. Unser modernes Geld, egal, ob US-Dollar, Euro, Yen oder Schweizer Franken, ist derzeit nicht mehr an Gold gekoppelt. Manche sagen, dass es um unser Experiment mit den Papierzetteln im Moment nicht zum Besten bestellt ist.

Was bringt mir das Edelmetall?

Das Anlegen in Gold ist also nichts anderes, als eine Rückbesinnung auf eine gute, alte Tradition. Wie es unsere Ur-Großeltern noch wußten: „In jedes Haus gehört ein bißchen Gold.“ Das Interessante bei Gold und das so unglaublich entspannende für Sie als Anleger ist: Gold hat keine Gegenpartei. Damit unterscheidet sich physisches Gold massiv von fast allen anderen Geldanlagemöglichkeiten.

Denn bei einer üblichen Geldanlage läuft es stets nach folgendem, logischem Strickmuster ab: Wenn Sie Geld anlegen möchten, dann nehmen Sie dieses und geben es einer Fondsgesellschaft, einer Bank, einer Versicherung, irgendeiner Stelle die Ihnen verspricht: „Wir arbeiten mit dem Geld und Sie bekommen einen Teil der erwirtschafteten Rendite gut geschrieben.“ Ein fairer Deal, bei dem Sie zu Beginn und auch danach regelmäßig überprüfen sollten: Wem habe ich mein Geld geliehen? Wie bonitätsstark ist der? Wie geht der mit meinem Geld um?

Bei physischem Gold können Sie sich all diese Gedanken sparen. Denn am Gold hängt nichts und niemand. Da gibt es keine Bonität und Ihr Gold ist auch nicht verliehen. Erinnern Sie sich nur an die Bankenkrise 2008, als die Anleger panisch in ihre Portfolios blickten und hektisch überlegten: „Was habe ich da eigentlich drin?“ Stellen Sie sich nun vor, wie unglaublich entspannend es ist, wenn man zumindest für einen Teil seines Vermögens sich keinerlei Gedanken machen muß, welche Institution im Finanzsystem da wieder dran- oder drin hängt.

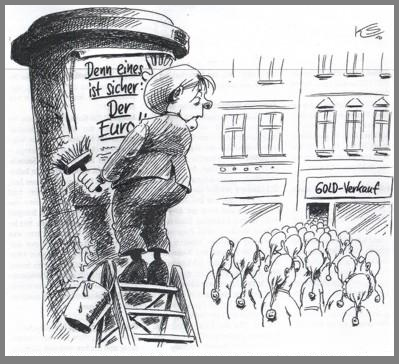

Zwar aus 2013, aber immer noch recht aktuell:

.

Kein Vorteil ohne Nachteil

Doch genau diese Entspannung (die fehlende Gegenpartei, man sagt auch: das fehlende sogenannte „Kontrahentenrisiko“) ist auch die größte Schwäche des Goldes. Denn, wo nichts verliehen ist und wo nichts investiert wird, wo also nichts „arbeitet“, da gibt es auch keine Rendite bzw. Zinsen! Und wo keine Zinsen, da auch kein sogenannter Zinseszins-Effekt. Deswegen kann physisches Gold, so extrem bewährt, einfach und werthaltig es auch ist, niemals die alleinige Geldanlage eines Anlegers sein!

Fazit

Gold ist die sinnvolle Beimischung, um sich ein wenig unabhängiger vom weltweiten Finanzsystem und seinen Risiken zu machen. Wie hoch sollte diese Beimischung sein? Nun, das hängt davon ab, wie Sie die Risiken im Finanzsystem einschätzen. Wenn Sie keine großen Risiken im Finanzsystem sehen, dann reichen vielleicht 5% Ihres Vermögens in physischem Gold. Wenn Sie dem Finanzsystem nicht ganz so sehr vertrauen, sollten Sie 10% – 15% in physisches Gold eintauschen. Und derjenige, der sehr pessimistisch ist, der fährt seinen Anteil vielleicht auch mal zeitweise auf über 20% hoch.

Wenn Sie einen für sich optimalen Anteil von physischem Gold am Gesamt-Portfolio ermitteln konnten, dann haben Sie auch eine sehr gute Richtschnur, wann es Zeit sein wird, Ihren Gold-Bestand anzupassen: Indem Sie ihn, wenn nötig erhöhen, oder auch mal Gold verkaufen, um zum Beispiel Gewinne mitzunehmen und damit den prozentualen Anteil wieder in die Zielmarke zurück zu führen.

Was steckt hinter dem „Blutbad“ bei Gold und Silber?

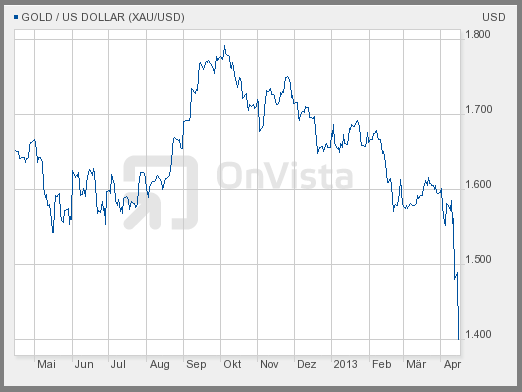

Am vergangenen Freitag verlor der Goldpreis mehr als 6 % und fiel von 1.560 auf 1.440 US-Dollar. Silber stürzte sogar um 10 % auf rund 24,50 USD. Inzwischen haben sich diese Verluste nochmals deutlich ausgeweitet.

Seit Oktober vergangenen Jahres wurden regelmäßige Leser dieses Blogs mehrmals vor einer solchen Entwicklung gewarnt. Ich hatte jedoch ebenso häufig betont, weshalb es bei allen „Aufs“ und „Abs“ dennoch absolut wichtig ist, den Blick für das „big picture“ nicht zu verlieren!

Sieht hässlich aus: Goldpreis der letzten 12 Monate // Chartquelle: http://www.onvista.de

Der Gold- und Silberpreisverfall geschieht in einer allgemeinen Stimmungslage, in der die Gazetten voll sind von Warnungen vor einem „Platzen der Goldblase“ und landauf, landab postuliert wird, der „Anstieg des Goldpreises seit dem Jahr 2000“ sei „zu Ende“. Untermauert werden diese Meinungen durch mehrere Großbanken, die sich pessimistisch für Gold zeigen – vorneweg die SocGen und die allseits beliebte Goldman Sachs, die ihre Preisziele für Gold in den letzten Wochen „drastisch reduziert“ haben.

Sieht nett aus: Goldpreis seit 1996 // Chartquelle: http://www.onvista.de

.

Zeit inne zu halten und präzise Fragen zu stellen:

Was genau ist am Freitag geschehen?

In den üblichen Medien werden diverse Gründe vorgetragen, weshalb es am Freitag zu diesem regelrechten Gold-Crash gekommen sei:

- „eine sich abzeichnende Konjunkturerholung in den USA“,

- die Äußerung von George Soros, der Gold „nicht mehr als sicheren Hafen“ sieht,

- „schwache Wirtschaftsdaten aus China“,

- „Gewinnmitnahmen langfristiger indischer Investoren“ und schließlich als Hauptgrund genannt:

- die Ankündigung des zyprischen Staates, seine Goldreserven eventuell veräußern zu wollen.

Dies alles habe zu regelrechten „Panik-Verkäufen“ am Edelmetallmarkt geführt.

.

Wie sooft werden Anleger massiv verunsichert und entnervt (siehe auch Äußerungen von Goldman Sachs, George Sorors etc.). Damit wird sichergestellt, dass das Material noch rechtzeitig von den „zittrigen“ in die „starken“ Hände wandern kann. Merke: Wo ein Verkäufer ist, da muß auch immer ein Käufer sein! // Quelle: http://www.spiegel.de

.

Zypern verfügt nach Schätzungen des „World Gold Council“ über knapp 14 Tonnen Gold. Das ist ungefähr soviel, wie alle Goldminen weltweit an zwei Tagen produzieren – eine Menge, die viel zu klein ist, um ernsthaft den Goldpreis zu drücken oder gar für „Panikverkäufe“ sorgen zu können.

Worüber interessanterweise keines der bekannten Massenmedien berichtet: die US-Großbank Merril Lynch hat am Freitag morgen an der New Yorker Terminbörse „Comex“ rund 124 Tonnen Gold (also fast 9 mal soviel Gold, wie Zypern besitzt) verkauft (>>Hier finden Sie den originalen Marktbericht der Comex). Da sich eine solche Menge, wenn sie in einem Rutsch auf den Markt geworfen wird, sehr wohl auf den Preis auswirkt, ist davon auszugehen, dass Merril Lynch hier nicht im Auftrag irgendeines ihrer Großkunden gehandelt hat – denn dann hätten sie die große Order in viele kleine Orders aufgeteilt und preisschonend über viele Tage und Wochen am Markt platziert.

Eher sieht es so aus, als seien die 124 Tonnen von Merril Lynch durch Leerverkäufe bewußt und geplant auf den Markt geworfen worden, mit dem Ziel, den Preis nach unten zu beeinflußen.

Was für eine illustre Runde: George Soros warnt, Goldman Sachs reduziert seine Preisziele und Merrily Lynch wirft tonnenweise Großorders auf den Markt…

.

Marktmanipulationen?

Es riecht also sehr danach, dass hier wieder einmal US-Investmentbanken ihre finanzielle Macht genutzt haben, um den Goldpreis bewußt zu drücken. Da der Goldhandel an der New Yorker Comex hauptsächlich durch ein Oligopol der Investmentbanken Goldman Sachs, JP Morgan, Citi, Merril Lynch u.a. bestimmt wird, vermuten langjährige Marktbeobachter, dass diese großen „Player“ regelmäßig ihre Marktmacht nutzen, um den Goldpreis in die für sie günstige Richtung zu manipulieren. Diese mögliche Marktmanipulation durch Großorders lässt sich seit Jahren sehr gut beobachten, wenn mal wieder direkt nach Börseneröffnung an der New Yorker „Comex“ die Preise für Gold und Silber „wie ein heißes Messer durch die Butter“ nach unten durch rauschen.

.

Nach meiner Erfahrung ereignen sich solch heftige Preisrückgänge sehr oft wenige Tage vor beginnenden Aktienmarkt-Turbulenzen oder kurz vor dem Eintreffen negativer Nachrichten auf (finanz-)politischer Bühne. Dies führt dazu, dass fast immer genau dann, wenn „die Märkte“ in Unruhe sind, auch das Gold schwach und unsicher wirkt. – Manche sagen, dass dies exakt so erwünscht sei, um bei größeren Marktturbulenzen eine Fluchtbewegung größerer Kapitalmengen in den sicheren Hafen „Gold“ zu verhindern. Stattdessen solle in Krisentagen eine Kapitalflucht in die jahrzehntelang als „sicherer Hafen“ postulierten Staatsanleihen und in den US-Dollar stattfinden.

.

Divergenz zwischen „Markt“ und Realwirtschaft

Vollkommen bizarr mutet es an, wie sich an den sogenannten Spot- und Terminmärkten für Gold und Silber, also dort, wo mit Goldderivaten gehandelt wird, ein regelrechtes Blutbad mit „Panikverkäufen“ abspielt – aber gleichzeitig alle namhaften mir bekannten Goldhändler (also diejenigen, die mit dem physischen, realen Material handeln) davon berichten, wie sich ihr Geschäft in den letzten Wochen zunehmend belebt hat – manche erzählen sogar, dass sie in den letzten Tagen regelrecht mit Kauforders überrannt würden.

.

Seit Ausbruch der Zypernkrise berichten unterschiedliche Marktteilnehmer, dass gerade asiatische Großanleger massiv aus (Papier-)Edelmetall-ETFs flüchten und stattdessen in physisches Edelmetall umschichten.

Physische Edelmetallbestände scheinen knapp zu werden – so sind die Bestände an der New Yorker Börse Comex seit Beginn diesen Jahres drastisch zurückgegangen. Und manche Gold- und Silbermünzen sind nur noch mit erheblichen Wartezeiten zu bekommen.

Die ABN Amro Bank aus Holland teilte in den vergangenen Wochen ihren Kunden lapidar mit, dass sie sich ab sofort ihre Edelmetalle nicht mehr physisch ausliefern lassen könnten, sondern nur noch den aktuellen Kurs in Papiergeld (sogenanntes „Cash-Settlement“) erhalten könnten.

In Korea besteht eine latente Kriegsgefahr und Notenbanken (Japan) intensivieren ihre Gelddruckorgien, wie im heftigsten Panikmodus.

Und in diesem Umfeld zeigt sich schon seit Wochen der Goldpreis an den Derivatemärkten schwach und crasht sogar…?

.

Cui bono? Wofür das alles?

Falls es sich bei dem, was in diesen Tagen passiert um bewusste Drückung und Manipulation des Goldpreises handeln sollte, stellte sich natürlich die Frage, wofür diese dienen sollten. Also: Was wird in den kommenden Tagen und Wochen an schlechten Nachrichten auf uns zukommen? Wo „brennt“ zur Zeit „die Hütte“ am heftigsten? Oder wo lodert eventuell im Verborgenen eine Glut, die die Öffentlichkeit zur Zeit noch nicht wahrnehmen kann?

Leider kenne ich niemanden, der darauf eine konkrete Antwort geben kann. Denkbar sind jedoch mehrere potenzielle Krisenherde: ein sich verschärfender Konflikt auf der koreanischen Halbinsel, Krisenausweitung in einem weiteren Euro-Land, ein Finanzmarktteilnehmer, der in die Bredouille gerät und ähnliches… In ein paar Wochen werden wir (vielleicht) schlauer sein!

.

Was heißt das für den Durchschnittsanleger?

Ich beobachte die Edelmetallmärkte intensiv nun schon seit bald 15 Jahren. Dieser längere Erfahrungshorizont und das über die Jahre wachsende Gefühl für größere Zeitspannen machen gelassen: Es ist letztlich vollkommen gleichgültig, welche Prognosen irgendwelche Investmentbanken veröffentlichen – Banken, die sowieso regelmäßig mit ihren Einschätzungen schief liegen. Und es wird langfristig auch vollkommen egal sein, in welcher Höhe der Gold- und Silberpreis in den Schrottwährungen USD und Euro notieren.

Gold ist die einzige Wertanlage der Welt ohne Insolvenzrisiko. Daher gehört ein Anteil von rund 10% in physischem Gold und/oder Silber zur Beruhigung und Streuung schlicht in jedes Anlegerportfolio – und zwar zu jeder Zeit, und völlig unabhängig davon, ob eine Bank wie Goldman Sachs gerade „hü“ oder „hott“ sagt und auch unabhängig davon, zu welchem Kurs das physische Gold erworben werden kann.

Wer unser Geld- und Finanzsystem auf dem absteigenden Ast sieht und sich gegen entsprechende (Geld-)Krisen absichern möchte, der erhöht seinen Anteil an physischem Edelmetall taktisch über die üblichen 10 % hinaus. Für solche Anleger stellt die momentane Marktverfassung an den Edelmetallmärkten immer mehr ein regelrechtes antizyklisches Schlaraffenland dar:

- Die Stimmung an den Edelmetallmärkten ist fernab jeder Euphorie → beste Bedingungen für eine Fortsetzung der Gold-Hausse

- Das spekulative Kapital (z.B. Hedgefonds und ETFs) verlässt zunehmend den Markt → gute Voraussetzung für eine Marktberuhigung

- Edelmetallaktien sind so niedrig bewertet, wie seit 15 Jahren nicht mehr → hochspekulativ, aber mit äußerst reizvollen Einstiegsgelegenheiten.

Stellt sich die Frage, wann man nach dem großen „Gewitter“ wieder beherzt bei den Edelmetallen zugreifen kann…!?

.

Jetzt einsteigen? – Preiscrash versus Saisonalität

Der etwas professionellere, abgeklärte Anleger wird in dem aktuellen Crash wohl die letzte, reinigende Verkaufswelle nach einer zwei Jahre andauerenden, nervtötenden Seitwärtsbewegung sehen. Lassen sie den Markt noch ein paar Tage husten, dann dürften wir die tiefsten Kurse bis auf lange Zeit gesehen haben. Lediglich ein deflationärer Schock könnte dann wohl die Edelmetalle noch tiefer nach unten treiben – und ein solcher ist (noch) nicht in Sichtweite.

Ein eher vorsichtiger, verschreckter Anleger wird sich dagegen vorerst hüten und die Gefahr, nicht zu Tiefstkursen in den Markt zu kommen abwägen gegen das Risiko, in ein „fallendes Messer“ zu greifen.

Auch das übliche Verhalten des Goldpreises im Jahresverlauf (Saisonalität) spricht nicht für sofort, schnell und dauerhaft wieder anziehende Preise. Langjährige Marktbeobachtungen zeigen: Zu Beginn eines Jahres bis in den Frühling hinein befindet sich der Goldpreis traditionell in einer schwächeren Phase, mal mehr, mal weniger stark ausgeprägt. Ab Mai kommt es bei Gold und Silber sehr häufig zu einer Art „Sommerflaute“, die sich in der Regel bis in den August erstreckt. Ab September beginnt dann der Goldpreis traditionell an Unterstützung zu gewinnen.

Die durchschnittliche monatliche Goldpreisentwicklung, angereichert mit Daten von 1990 bis 2009 // Quelle: http://www.equityclock.com

Das lässt sich einfach erklären, denn ab September treten jährlich wiederkehrende Ereignisse auf, welche die Goldnachfrage unterstützen, so zum Beispiel:

- die beginnende Hochzeitssaison in Indien, die die dortige Goldnachfrage enorm steigert

- in China beginnen ab dem 1.Oktober die einwöchigen Feiern zum National-Feiertag, später folgt das Neujahrsfest Ende Januar/bis Ende Februar

- der Ramadan endet im September, wobei zum Ende des islamischen Fastenmonats traditionell ebenfalls Geschenke verteilt werden (traditionell Goldgeschenke)

- in der westlichen Welt beginnt die Schmuckindustrie in Erwartung des Weihnachtsgeschäftes in zweiten Halbjahr ihre Lagerbestände aufzustocken

Der reinigende Preiscrash spricht also für, die Saisonalität eher gegen einen raschen Positionsaufbau. Ein möglicher, intelligenter Kompromiß: Wer seinen Edelmetallbestand in kleinen Schritten Stück für Stück über einen längeren Zeitraum vergrößert (also z.B. über die nächsten Jahre jeden Monat den immer gleichen Betrag investiert), der hat jetzt die einzigartige Chance, die enormen Preisschwankungen an den Edelmetall-Derivatemärkten für sich zu nutzen. Wer also noch keinen Sparplan auf Gold und Silber hat, der sollte sich beeilen, einen solchen einzurichten!

(Randbemerkung: Wem selbst eine solche, strukturierte Vorgehensweise zu obskur, exotisch, oder nervenaufreibend vorkommen mag, für den gilt das alte Sprichwort: If you can´t stand the heat, go out of the kitchen – zu deutsch: Wer die Hitze nicht aushält, muß die Küche verlassen!)

.

Umfeld für Gold und Silber ist ideal

Neben der kleinteiligen Vorgehensweise und dem regelmäßigen Schielen auf den aktuellen Marktpreis sollte jedoch auch nie das sogenannte „big picture“ vergessen werden:

Das, was wir zur Zeit sehen, ist eine Krise des Papiergeldes. Eine Krise, die den Haltern von Bankeinlagen und Schuldverschreibungen immense Verluste bescheren wird – entweder durch Schuldenschnitte (Schulden werden nicht mehr zurückgezahlt), oder aber durch Inflation.

In einer Zeit, in der…

- das weltweite Finanzsystem von einer Schuldenkrise zur nächsten taumelt (Europa, Japan, USA, Großbritannien)

- Realzinsen niedrigst bzw. negativ sind

- Gesellschaften im Chaos versinken (Griechenland, Zypern, Spanien)

- Währungen heftigst schwanken und keine Sicherheiten mehr bieten (Yen, SFR, EUR, GBP etc.)

- Girokonten nicht mehr sicher sind (Zypern)

- Kriegsgefahren latent zunehmen (Korea, Iran, etc.)

…müssen zwangsläufig folgende Fragen gestellt werden:

- Welches Anlagegut bietet noch ausreichend Sicherheit und Werthaltigkeit für die kommenden Jahre!?

- Welche Geldanlage kann den realen Gegenwert meines Vermögen halbwegs gut erhalten?

In den vergangenen Jahrhunderten wurde diese Frage immer gleich beantwortet: Gold!

Oder, gegen gefragt: Was denn sonst?

Denken Sie mal darüber nach…

.

Rechtlicher Hinweis: Die vorliegende Analyse stellt ausschließlich die Meinung des Autors dar. Sie dient ausschließlich zu Informationszwecken. Sie stellt weder eine Finanz- /Anlageberatung noch eine Handelsaufforderung dar. Insbesondere stellt sie keine Aufforderung zum Kauf-/Verkauf von Finanzprodukten jedweder Art dar. Das Agieren an der Börse ist mit Risiken verbunden. Verluste, Totalverluste bis hin zu Nachschusszahlungen (je nach Produkttyp) liegen im Bereich des Möglichen. Die vorliegende Ausarbeitung wurde nach bestem Wissen und Gewissen erstellt, dennoch bleibt festzuhalten, dass sich Einschätzungen jederzeit auch als falsch herausstellen können. Eine Haftung für Schäden aller Art, insbesondere für Vermögensschäden, die durch das Heran- oder Nichtheranziehen dieser Analyse möglicherweise auf Nutzerseite entstehen könnten, ist zur Gänze ausgeschlossen.